现代量化投资理论认为,股票超额收益的绝大部分可以被若干个互不相关的因子(或者称 Alpha 因子)所解释。在前人多年的相关研究中,最广为人知的莫过于 Fama 与 French 于1993 年发表的三因子模型,并首次提出除了市场因子之外,Size 因子与 Value 因子可以更好地解释股票超额收益,进而可用以更好地预测股票未来的超额收益。故自此之后,不单单是学术界,工业界众多资产管理公司与研究机构也纷纷投入大量人力物力,对 Alpha 因子进行研究与探索。

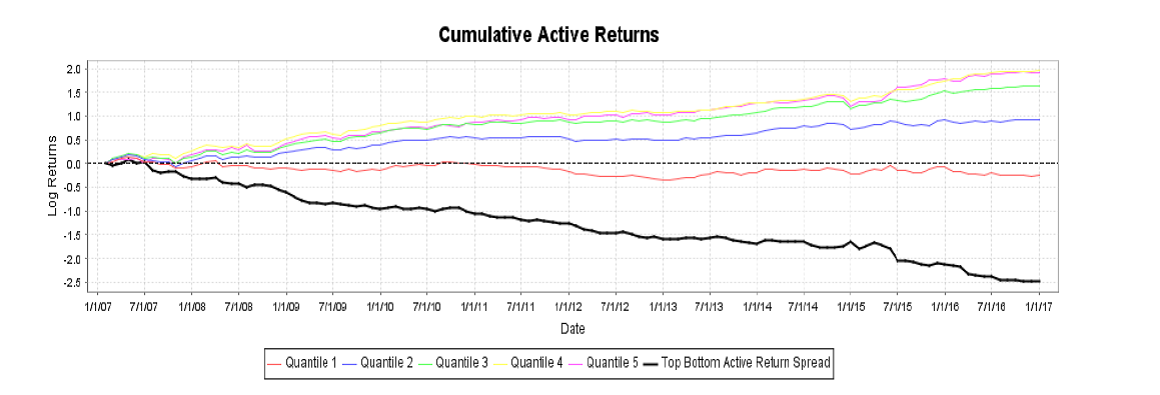

除了参考学术界的主要研究方法,工业界更关注因子在选股上的直接效果,所以大多数时候会采用“多空组合收益差”对因子表现进行评估。该方法操作非常简单:首先,基于因子背后逻辑,根据因子值大小对全市场股票进行排序;其次,将排序后股票划分为若干等分(一般取 5 或者 10 等分),分别计算第一等分(Top)与最后一等分(Bottom)的股票组合预期收益(例如未来 20 天收益),并求得两组收益的差值;最后,在每个时间截面上重复上述操作,以获取上述差值的时间序列,从而基于该序列的统计分析,对因子进行评价。下图是 A 股市场上比较经典的一个 Alpha 因子的“多空组合收益差”时序图。

数据统计的时间段为 2007 年 1 月至 2016 年 12 月。由于区间长达 10 年,为更好地观察因子收益表现的特征,我们特意将累计收益差取了对数。可以看到在这段时间窗口内,上述因子的 Top 组合持续地跑输 Bottom 组合,波动较小且稳定。该因子计算的是股票过去20天的涨跌幅,并按照涨跌幅由高到低对股票排序,即为经典的“短期反转因子”。A 股市场由于整体交易仍以散户交易为主,股票价格在短期内容易对利好或利空信息反映过度,故其反转效应相较其他发达市场更加显著。接下来,我们来对比一下2017年1月至2018年8月31日该因子“多空组合收益差”的表现。

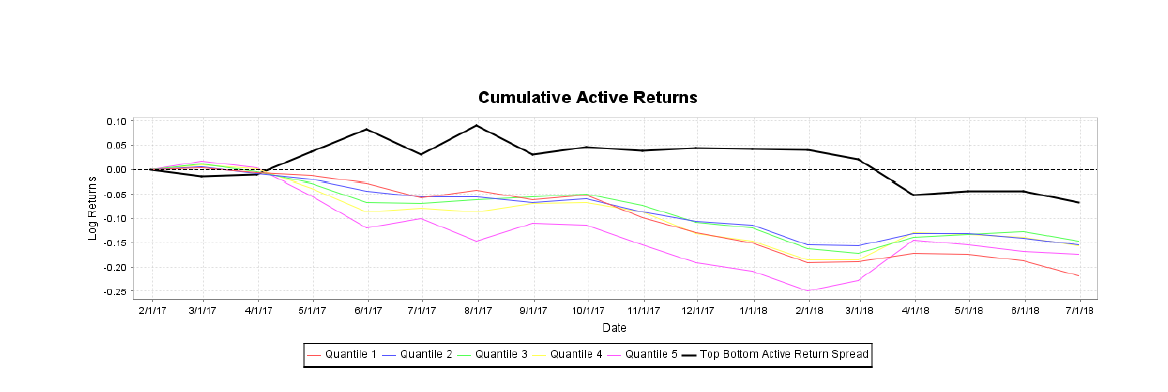

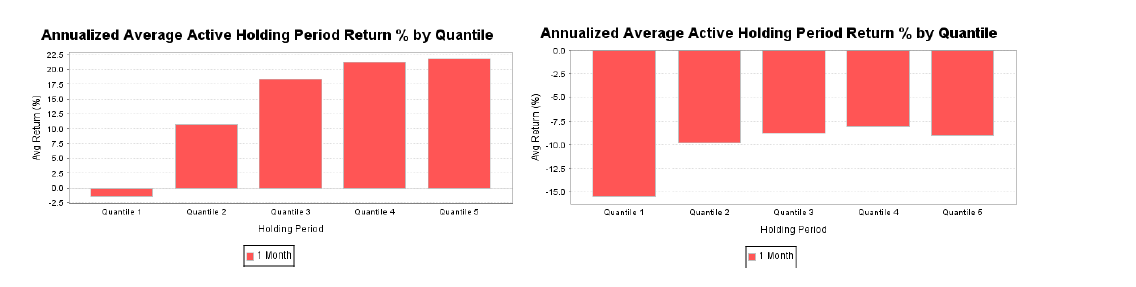

尽管表现已远不如历史水平,但累计收益仍呈现较为明显的下行趋势,即“多空组合收益差”预期为负,反转效应似乎仍然有效。但是如果我们更进一步,观察各等分组合的平均表现,则发现大为不同的结论。以下左图与右图分别为 2007 年至 2016 年以及 2017 年至2018 年两个时间段的分组统计结果:

虽然各等分组合平均收益仍比较线性且多空收益差显著,但明显各等分组合的超额收益发生了变化:原先 Bottom 组合仍可以显著跑赢全市场(预期收益为正),但是 2017 年以来该因子无一等分组合能够跑赢全市场,尤其是 Bottom 组合。这一观察对因子的评价非常重要,因为 A 股市场制度的特殊性,无法直接做空股票(或者说以较低成本做空股票),这使得因子的“多头端”表现对 A 股量化策略来说更加重要。如果一个因子“多空收益差”绝大部分是由“空头端”贡献,那么该因子在 A 股的实际应用中需要更加谨慎。

上述例子实际为一个极为简化的因子研究的流程,本文的目的主要是想通过这个简单的例子表明一个观点:在分析 Alpha 因子的时候,很难通过单一指标确定其优劣,例如常见的IC、IR、以及本文提及的“多空组合收益差”;往往需要从多个不同角度,利用不同的指标进行刻画,最终得到一个多方权衡之后的评价结果。

易方达基金 官泽帆

2018年9月

声明:本手记的观点、分析及预测仅代表作者个人意见,不代表易方达基金管理公司(以下 简称“本公司”)立场,也不构成对阅读者的投资建议。本公司或本公司相关机构、雇员或代理 人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公 司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布, 或对本专栏内容进行任何有悖原意的删节或修改。基金有风险,投资需谨慎。